Налог на прибыль в 1С – настройка, расчет и проверка

Программа 1С предполагает проведение расчетов налога на прибыль, причем данная функция полностью автоматизирована. Данный процесс можно разделить на две части:

- Создание проводок налогового учета одновременно с бухгалтерскими проводками в реальном времени;

- Проведение расчетов по окончанию месяца вместе со специальной регламентной операцией.

Для наглядности целесообразно взять типичный пример, где организация, занимающая производственной деятельностью, приобретает материалы, сырье, выплачивает зарплату персоналу, а налогооблагаемая база формируется в виде разницы между выручкой от реализации и понесенными затратами.

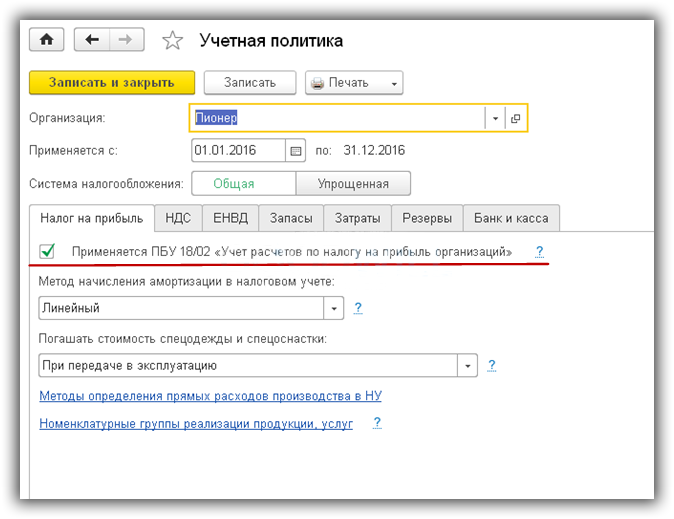

Настройка учета налога на прибыль

В процессе настройки учетной политики выбирается вариант расчета налога на прибыль с учетом требований ПБУ/18

Поступление товаров

Первоначально производится формирование документов, отражающих факт понесенных расходов. В частности ниже представлен документ поступления товара.

Проведение данного документа обеспечивает формирование нескольких проводок, как бухгалтерских, так и налоговых. Для последних предлагается сразу три суммы (сумма по НУ, постоянные и временные разницы ПР и ВР).

В рассмотренном варианте разниц нет, поэтому данные поля остаются незаполненными. При других условиях в них окажутся значения, влияющие на величину рассчитываемой налогооблагаемой базы. Программа 1С построена таким образом, чтобы рассчитывать все суммы и контролировать соблюдение формулы БУ = НУ + ПР + ВР.

Внимание необходимо уделить факту отражения суммы 5.400 исключительно в столбце «Сумма Кт». Связано это с тем, что счета учета НДС не входят в план счетов по налоговому учету, что приводит к формированию «условно» односторонних проводок.

С учетом того, что расчетный алгоритм заложен в программу, за корректность проведения расчетов можно не сомневаться. Все операции 1С выполнит самостоятельно, разгружая бухгалтера.

Поступление и принятие к учету основных средств

Далее предприятием было приобретено оборудование

Интересным является просмотр документа, обеспечивающего прием оборудования к учету

Уменьшить величину налоговых выплат можно за счет амортизационной премии

В программе 1С амортизационная премия отражается на специальном счете КВ

Влияние амортизационных премий на величину уплачиваемых налогов будет объяснено ниже.

Отражение оплаты труда в расходах

Учесть требуется и оплату труда. Для этого требуется создание документа «Отражение зарплаты в учете».

В процессе проведения проводок осуществляется формирование бухгалтерских и налоговых проводок.

Списание материалов в производство и выпуск продукции

Полученные материалы передаются в производство и должны быть списаны

Созданные проводки отражают суммы, как по бухгалтерскому, так и налоговому учету.

Далее идет этап отражения производства продукции и ее последующей реализации. По результатам формирования документа «Отчет производства за смену» система формирует набор бухгалтерских проводок. При этом во внимание необходимо принять тот факт, что указанные суммы находятся в зависимости не от величины фактических расходов, а от плановых цен, указанных ранее.

Завершающим цепочку операций документом выступает «Реализация (акт, накладная)». Он указывает на факт продажи продукции и определяет сумму полученного дохода.

После того, как определены размер доходов и расходов предприятия, остается определить величину налогооблагаемой базы и сумму взимаемого налога.

Амортизация

Предположим, что закрытие проводится за первый месяц, за период январь-март. Поступление оборудования произошло в январе, а в феврале уже проводится учет амортизационной премии.

Ниже представлены проводки, связанные с амортизацией. Наличие премии внесло коррективы в размер амортизации по налоговому учету, что стало причиной появления временных разниц.

Расчет налога на прибыль в 1С

Справка-расчет дает детальное описание расчетов, проводимых при определении суммы отложенных активов и обязательств. Указанная сумма составляет 1.983,33 рубля, что равняется 20% от величины временной разницы 9.916,66 (20-процентная ставка налога).

Оборотно-сальдовая ведомость предоставляет сведения по отложенным активам, отражаемым на счете 77.

В результате всех проведенных операций налог на прибыль представлен в следующем виде.

Величина условного расхода по налогу на прибыль исчисляется в виде процента от полученной прибыли:

42.079,09 х 20% = 8.415,82 рубля.

Сумма платежа в бюджет при этом составляет 6.432 рубля. Она определяется путем вычитания из условного расхода величины отложенных обязательств.

8.415,82 – 1.983,82 = 6.432 рубля.

Проверка и поиск ошибок в налоговом учете

Рассмотренный пример позволяет понять, что участие человека в процессе формирования налога на прибыль оказывается минимальным, что снижает риски возникновения ошибок. Проведение проверки правильности расчетов осуществляется через документ «Анализ состояния налогового учета по налогу на прибыль».

Если мы не применяем ПБУ 18 и у нас есть разница в расходах БУ и НУ , то расчет налога на прибыль и формирование проводок по 68.04 счету должно автоматически сформироваться ?